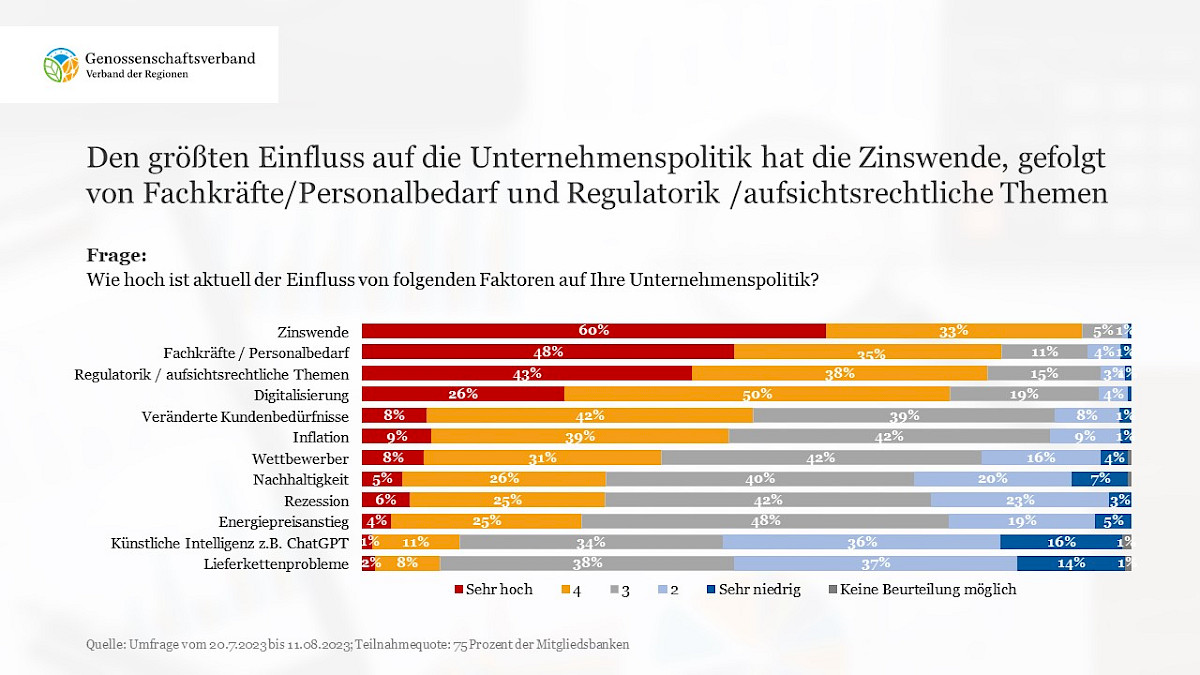

Der Fachkräftemangel hat in kurzer Zeit immens an Stellenwert gewonnen – in einer Umfrage des Genossenschaftsverbandes – Verband der Regionen e. V. unter Bankvorständ*innen sehen aktuell 48 % einen sehr hohen Einfluss auf die Unternehmenspolitik. Bei einer Erhebung Anfang 2021 waren es nur 14 %. Damit wird der Faktor Personal hinter der Zinswende mit 60 % (2021/Negativzinsen: 88 %) am häufigsten unter zwölf Auswahlmöglichkeiten genannt. Mit 43 % belegt die Regulatorik Rang 3 (2021 Rang 2 mit 49 %). An der Online-Umfrage beteiligten sich zwischen dem 20. Juli und dem 11. August 75 % der 302 Volks- und Raiffeisenbanken im Genossenschaftsverband.

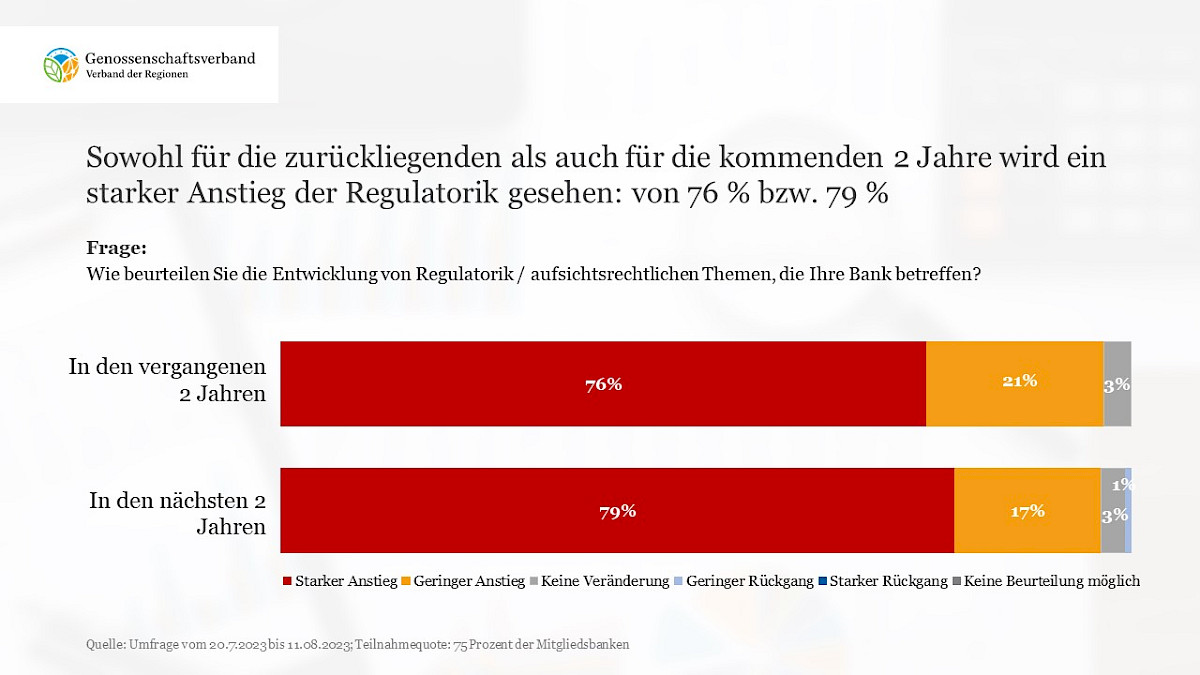

Ca. 80 % der Banken erwarten starken Anstieg der Regulatorik

„Die Arbeitgeberattraktivität ist ein hochaktuelles und zugleich strategisches Personalthema geworden“, kommentiert der Vorstandsvorsitzende des Genossenschaftsverbandes, Ingmar Rega, die Ergebnisse. „Transformationsprozesse in den Häusern erfordern einerseits einen integrierten Change-Ansatz, um die Menschen zum wertschöpfenden Faktor im Wandel zu machen: Die Bank der Zukunft ist der Mitarbeiter der Zukunft. Andererseits sehen wir oft, dass Ersatz für kurz- und mittelfristige Abgänge in Schlüsselfunktionen am Markt kaum zu finden ist oder gegebenenfalls nur zu viel höheren Kosten.“ Während dieses Thema binnen kurzer Zeit zu einer drängenden Herausforderung wurde, treiben regulatorische Anforderungen bereits seit Jahren den Wandel etablierter Banken und Finanzdienstleister voran und bestimmen wesentlich deren Geschäfts- und Betriebsmodelle. Dass eine Trendänderung in den kommenden Jahren nicht zu erwarten ist, unterstreichen weitere Umfrageergebnisse zur Frage: „Wie beurteilen Sie die Entwicklung von Regulatorik/aufsichtsrechtlichen Themen, die Ihre Bank betreffen?“ Obwohl schon für die beiden zurückliegenden Jahre von 76 % der Umfrageteilnehmer*innen ein starker Anstieg der Regulatorik konstatiert wird, prognostizieren dies für die kommenden zwei Jahre 79 %. Bei kleinen Instituten bis 250 Millionen EUR Bilanzsumme liegen diese Werte sogar bei jeweils 87 %. „Allein in den vergangenen zehn Jahren hat sich die Anzahl kleiner Banken im Euroraum auf nur noch knapp über 1.000 halbiert, wie Zahlen der Europäischen Zentralbank (EZB) zeigen. Ein relevanter Grund ist eine Bankenregulierung, bei der einzelne diskutierte und auch umgesetzte Erleichterungen für kleinere risikoarme Institute regelmäßig durch neue oder dezidiertere Vorschriften überkompensiert wurden. Im Ergebnis bleibt es bei einer überproportionalen bürokratischen Belastung für kleinere risikoarme Häuser“, kritisiert Rega. „Die Zahlen der EZB zeigen dabei nur einen Teil des Bildes. Der zur Umsetzung der Regulatorik erforderliche Aufwand ist auch für `kleine´ mittelgroße Banken erheblich. Sie reduziert damit deren Wettbewerbsfähigkeit gegenüber Großbanken. Dabei braucht gerade die deutsche Wirtschaft starke regionale Banken, denn diese zeichnen sich unter anderem durch ihre besondere Nähe zu mittelständischen Betrieben aus.“

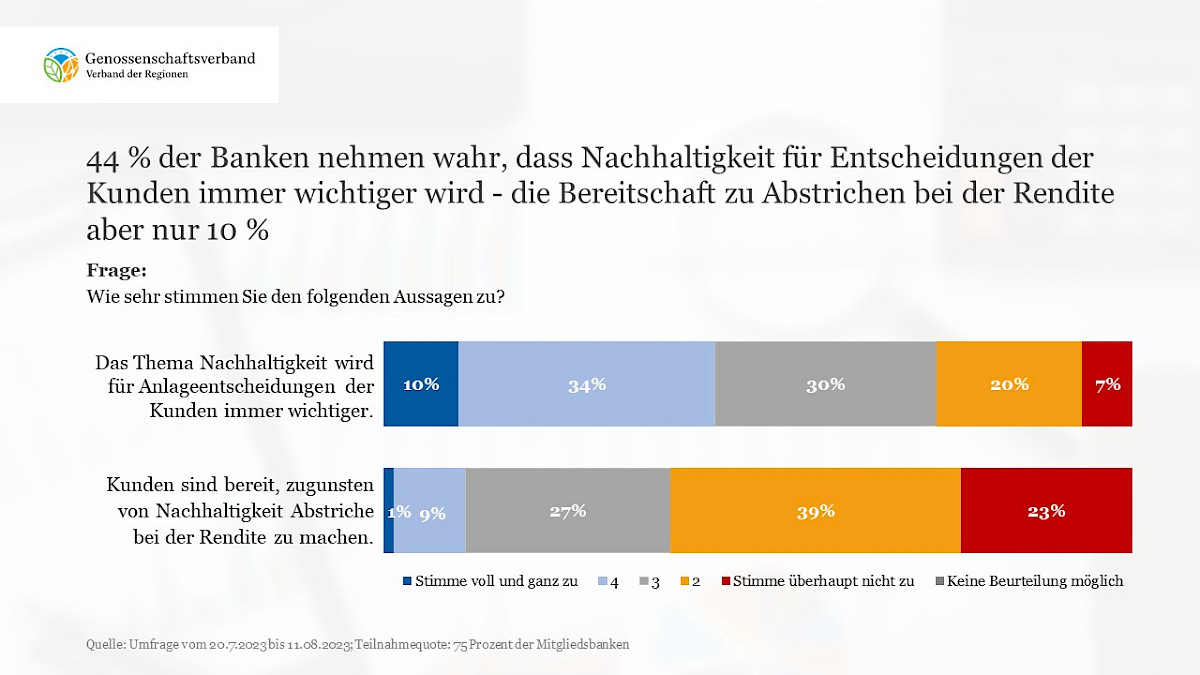

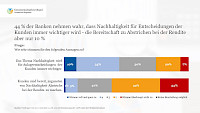

10 % der Banken sehen bei Nachhaltigkeit Bereitschaft der Kunden zu Abstrichen bei Rendite

Die Antworten auf die Frage nach aktuellen Einflussfaktoren auf die Unternehmenspolitik zeigen, dass die derzeit besonders drängenden Themen im Vordergrund stehen – Aspekte, die eine mittel- bis langfristige Dynamik entfalten, fallen dahinter zurück. So attestieren nur 1 % der Banken KI/Chat GPT sehr hohen Einfluss, Nachhaltigkeit kommt auf 5 %. Gleichzeitig stimmen 44 % der Banken der Aussage voll und ganz oder eher zu, dass Nachhaltigkeit für Entscheidungen der Kunden immer wichtiger wird – 27 % stimmen dem weniger oder überhaupt nicht zu. Die Bereitschaft der Kunden, zugunsten von Nachhaltigkeit Abstriche bei der Rendite zu machen, sehen nur 10 % der Banken.

Consulting Financial Services bieten 360-Grad-Lösungen für Transformationsprozesse

„Es gilt, das perspektivische Innovationspotenzial – z. B. im Kontext der Nachhaltigkeit oder der Künstlichen Intelligenz – strategisch im Fokus zu behalten und dafür sinnvolle Investitionen nicht zu vernachlässigen“, betont der Vorstandsvorsitzende des Genossenschaftsverbandes. „Es steht hierbei außer Frage, dass Herausforderungen insbesondere in den verkürzten Veränderungszyklen liegen: Veränderungstreiber nehmen zu, wodurch sich Wirkungsketten durch externe Trends verstärken. Insgesamt gehen Planbarkeit und Berechenbarkeit im Marktumfeld zurück, wohingegen der Transformationsdruck weiter steigt.“ Um die Mitglieder bei ihren strategischen, kulturellen, prozessualen und organisatorischen Herausforderungen bestmöglich begleiten zu können, bündelt die Verbandsfamilie die interdisziplinären Kompetenzen in dem Geschäftsfeld Consulting Financial Services. Der Fokus im Rahmen der Managementberatung liegt auf Beratungsdienstleistungen, die Banken bei der Optimierung ihrer Geschäftsprozesse, ihrer Organisationsstruktur, ihrer Strategie und weiteren Herausforderungen ganzheitlich unterstützen. „So werden 360-Grad-Beratungsleistungen geschaffen, die den gesamten Transformationsprozess im Fokus haben“, erläutert Rega. „Die Herausforderungen im Bankenumfeld werden in sieben Fokusfeldern des neu etablierten Geschäftsfeldes abgebildet: Strategie und Geschäftsmodell, Steuerung, Kunde und Vertrieb, Organisation und Produktion, Kooperation und Fusion, Mensch und Veränderung sowie Nachhaltigkeit. Diese Beratungskompetenzen werden bei Bedarf schnell und proaktiv gebündelt und weiterentwickelt, um so den Banken eine 360-Grad-Lösung für die jeweilige Projektherausforderung zu bieten.“

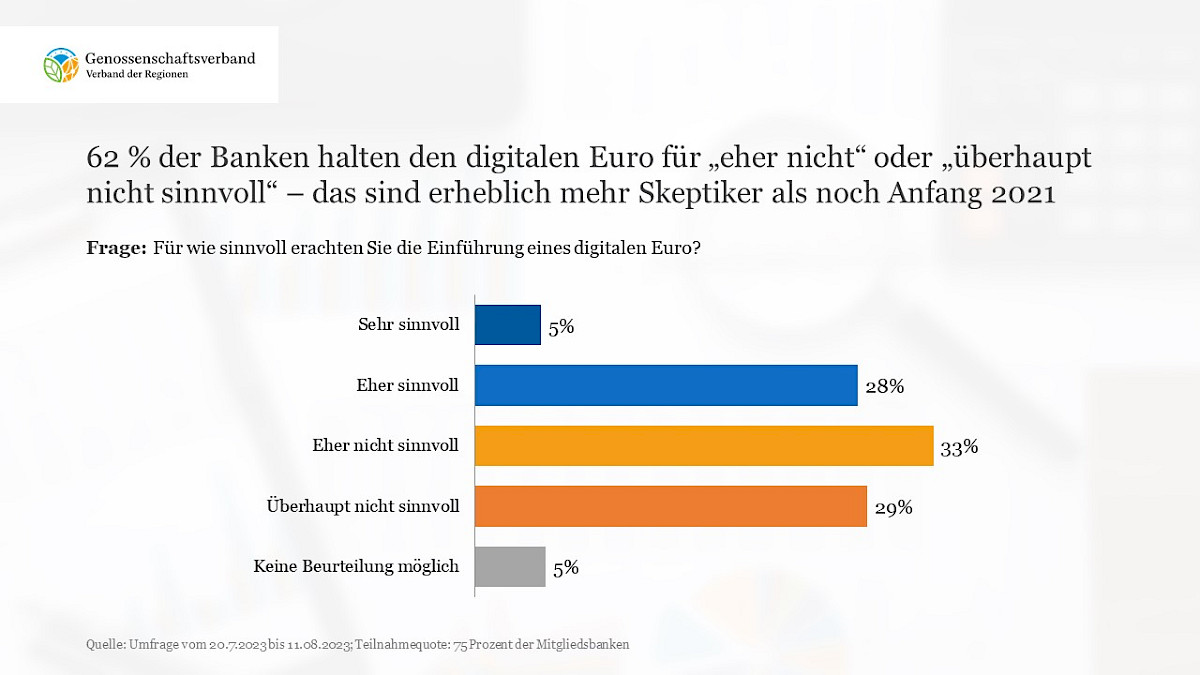

Skepsis gegenüber digitalem Euro seit Anfang 2021 stark gewachsen

Dies würde auch greifen, wenn ein digitaler Euro käme. Am 28. Juni 2023 hat die Europäische Kommission dazu ihren Legislativvorschlag veröffentlicht. Zu diesem Thema herrscht bei den Volks- und Raiffeisenbanken aktuell allerdings Skepsis vor: „Während bei unserer Umfrage Anfang 2021 noch die Hälfte der Banken die Einführung eines digitalen Euro als sehr oder eher sinnvoll befürwortet hatte, sind es jetzt nur noch ein Drittel“, berichtet Ingmar Rega. „Ein weiteres Drittel hält ihn für eher nicht sinnvoll – überhaupt nicht sinnvoll sagen sogar 29 %, gegenüber 18 % bei der Umfrage im Januar/Februar 2021. Das Lager der Skeptiker*innen ist also nicht nur stark gewachsen, sondern dieses Wachstum geht überwiegend auf das Konto der entschiedenen Ablehnung. Offensichtlich haben die derzeit diskutierten Umsetzungsvorschläge viel Vertrauen gekostet: Es darf nicht zu einer Konkurrenzsituation zwischen der EZB und dem bewährten Bankensystem bzw. den privatwirtschaftlichen Zahlungsverkehrslösungen kommen.“